不知从何时起,衡量一位博主“咖位”的标准中,悄然多了“有没有接到电动牙刷广告”这一条。飞利浦、欧乐B、小米、usmile……各大品牌的广告铺天盖地,将电动牙刷捧成了“顶流”。

与此同时,还有更多不知名品牌不顾拥挤,一头扎进市场。据奥维云网数据,2020年上半年,电动牙刷线上品牌数量高达524个,售价从几十到几千不等。

顶着“小米生态链企业”的光环,小米电动牙刷的代工商——深圳素士科技于2021年11月递交创业板上市申请,冲刺“电动牙刷第一股”。

然而,上市并不意味着能成为市场混战中的赢家。

市场竞争愈发激烈,而“舒克”品牌的母公司薇美姿、“usmile”品牌母公司星际悦动也均已启动上市流程。而且,素士科技严重依赖于小米,除了利润率较低的现状,还面临着未知的风险。

01、前华为产品经理,搭上“米链”快车

素士科技成立于2015年,从籍籍无名到国内第一,只用了3年。

2016年,素士获得小米投资,同年第一代声波电动牙刷在小米众筹上线,48小时内首发1万只告罄;2017年,素士开始提供米家定制产品;2018年,素士电动牙刷年销超过250万只,在百元以上价位的国内品牌中排名第一。

这样亮眼的成绩,与国内电动牙刷市场发展相关。据西南证券的相关研报,2014年起国内电动牙刷搜索指数快速上升,2018年国内电动牙刷市场同比增长37.3%,呈现出快速增长趋势。

2015年成立、2016年产品落地的素士,正赶上了这一波电动牙刷的产业热潮。

对素士科技创始人孟凡迪而言,在某种程度上,这些均在意料之中。

素士科技是孟凡迪的第二次创业,素士在电动牙刷单品爆发浪潮中崭露头角,暗含着这位设计师出身的80后在首次创业中吸取的教训。

孟凡迪曾在华为工作8年,参与过旗舰手机“荣耀X1”的设计工作。2013年,孟凡迪离开华为创业,与好友联手创办了智能体脂秤品牌“PICOOC有品”。

相比仅支持测重的同类产品,PICOOC标榜智能,可以测量脂肪含量、水分含量等15种健康指标。PICOOC首款产品在2013年12月份开售,定价699元,虽然后来下降至499元,相比商场中30元一台的体重秤仍鹤立鸡群。

数据显示,消费者一度愿意为“别人无、PICOOC有”的功能买单,PICOOC首批200台现货在购物平台上“秒没”,接下来几个月复购率高达74%。投资人的青睐也随之而来,一年内PICOOC融了三轮资,腾讯、京东也成为了PICOOC的股东。

孟凡迪曾在自述文章中坦言:“100多成本,400多售价,代理只拿十个点,在易迅(购物平台)卖掉了4万多台,赚翻了……一切顺利得特别不真实。”

但是好景不长,2014年7月PICOOC的竞品“云麦”横空出世,而云麦的同类产品售价只要199元。这次不仅是功能,而是价格、市场开拓等各方面的比拼,而在PICOOC团队做出调整之前,云麦已经开始攻城略地。

这样的背景下,孟凡迪在2015年离开了PICOOC,同一年选择了年增长率超100%的电动牙刷作为新的阵地。

孟凡迪将在PICOOC的经历总结为:“如果说在华为我学会了如何从一个设计师变成一个工程师,那在PICOOC这两年,我基本上学会了如何从一个工程师变成一个商人。”而对于商人来说:“选择比努力重要。”

在素士,孟凡迪“从工程师变为一个商人”的标志,或多或少体现在进入小米生态的商业决策中。这一次,不仅要“快”,还要“选对”。

截至发行前,“小米系资本”顺为科技、天津金米分别持股素士科技10.9%、8.57%,合计19.47%。

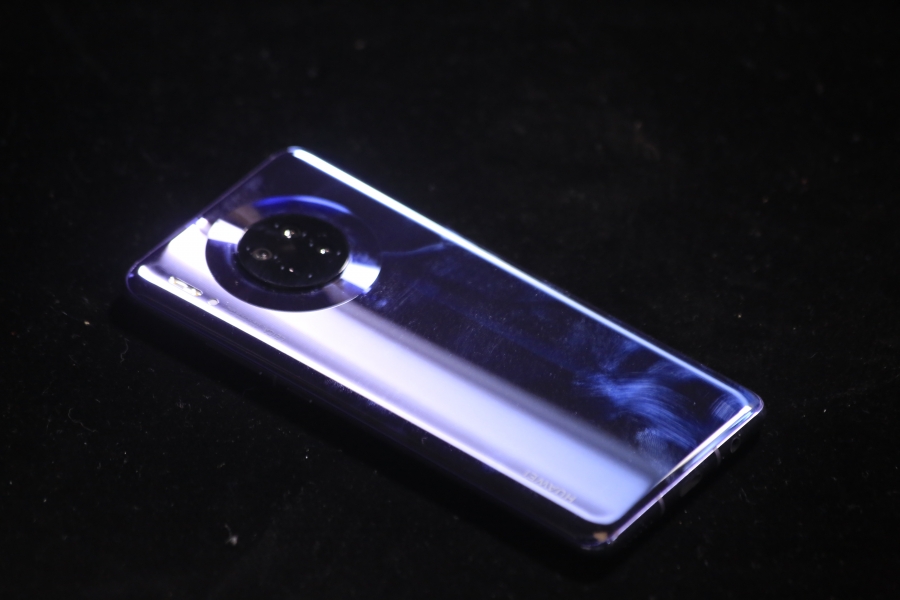

素士科技产品结构以口腔护理(电动牙刷、冲牙器等)为主,此外还有须发护理(剃须刀、黑头仪等)、美发护理(吹风机等)两个产品线。

三类产品均可分为小米米家品牌定制产品与自有品牌产品。从2018年到2021年上半年的各期,小米集团都是素士科技的第一大客户,米家品牌定制产品为其贡献的营收一度超过了70%,而自有品牌“素士”、“AIRFLY”、“品敬”也可以通过小米相关的渠道进行销售。

2018~2020年,素士科技自有品牌小米渠道销售收入占比分别为9.04%、8.96%、3.62%。

通过“搭车”小米,素士2018年至2020年年均复合增长率达到60.17%,跑赢了约40%的电动牙刷行业年均复合增长率(欧睿数据)。

02、“小米式”性价比

身处小米生态链的“竹林”中,一大优势是可以借助小米的渠道和流量,相应地素士需要遵循小米、米家一贯的“便宜大碗”原则。

事实也的确如此。2017年素士为米家代工的首款声波电动牙刷定价199元,可以说“击穿了行业底价”。同期飞利浦、欧乐B、松下等品牌的相关产品,均在200元以上价位。

不过,素士代工的米家电动牙刷,已不再是性价比路线上的唯一选手。

据奥维云网监测,到2020年末电动牙刷品牌数量已经多达1068个。而在“千刷大战”的背景中,GFK中怡康零售监测数据显示,2021年中国电动牙刷市场中99元~299元价格段销售额占比高达45%。

在电动牙刷行业资深从业者李雷看来,大量玩家涌入市场,并定位中低端价格带的原因,在于现有电动牙刷产品难以出现大的功能、产品形态变革,产品同质化的基础上,玩家只能大打价格战。

西南证券的相关研报写道,电动牙刷的核心技术在于牙刷的发力,在阻力状态下保持震动的力度,才能保证牙刷遇到齿面阻力时的强效清洁力。因此,提供动力的电机及其细节力度调节,也就成为了电动牙刷最为核心的组成部分。

申港证券2020年相关研报曾写道,除飞利浦和欧乐B等全球龙头可以实现电机自供之外,大多数国产品牌的电机依赖进口或正处于研发阶段。因此,向金龙机电等国内微电机厂商直接采购,或与后者进行联合研发,成为素士等后来者最多的选择。

一位电动牙刷供应链商务负责人曾在媒体采访中提到,现有的电动牙刷“系统都差不多,马达也是同一款马达情况下的结构设计与调校”。

扒开国产中低端电动牙刷的外壳,内里的产品方案或许差别不大。“千刷大战”打得火热的种种品牌,不得不依靠低廉的价格、别出心裁的外壳吸引用户。

PICOOC曾面临的价格战,又一次摆放在了孟凡迪面前。这一次他和素士的选择是积极迎战——坚持低价战略、不断拉低整机单价,同时在营销上大下功夫。

根据招股书,2018年到2020年,素士的电动牙刷整机单价一直处于行业较低水平,且逐年降低,分别为126元、99元、90元。据市界统计,2017年至今素士共计为小米代工了6款电动牙刷,代工的第一款电动牙刷T100,目前在小米官方旗舰店的售价仅39.9元。

从公司的整体销售毛利率来看,2018年到2021上半年,素士科技的毛利率分别为23.64%、25.24%、30.04%及37.28%、低于业内可比公司。

同时,销售费用的增加,使得公司的销售净利率维持在较低水平。

2018年~2021年上半年,素士科技的销售费用分别为0.44亿元、1.35亿元、2.61亿元、1.85亿元,销售费用率为8.15%、13.15%、19.04%、20.43%,而销售净利率则分别为 8.71%、3.55%、5.09%和10.17%。

销售费用的大头则是广告及市场推广费用,大部分被用在了小红书、微信公众号、直播带货等线上渠道。2021年上半年,素士科技广告及市场推广费为1.34亿元,达到上一年全年的72%。

03、继续依赖小米,还是“自立”?

与小米深度绑定,一方面,小米强大的品牌效应给素士科技带来了业绩的快速增长,但另一方面,导致素士科技的赚钱能力并不突出。

其实,这也是许多小米生态链企业都面临的问题。

在“去小米化”之路上走得较为彻底的是主营地面清洁机器人的石头科技。2018年到2020年,石头科技对小米集团的关联交易占营收的比重分别为50.17%、34.27%、9.28%,毛利率分别为28.79%、36.12%、51.32%。这大概可以说明,对小米的依赖越小,盈利能力越强。

素士科技与小米的合作以分成模式为主,即素士科技与小米通讯的结算价为基础采购价+分成金额。分成比例通常为最终销售利润的30%~50%。这导致分成模式毛利率较低。

在小米模式下,获得的毛利率都低于自有品牌产品的毛利率。

从2018年到2021年上半年,素士科技在小米模式下的毛利率分别为20.18%、18.13%、19.11%、22.82%,自有品牌毛利率则分别为32.93%、35.64%、46.32%和55.82%,远高于前者。

为了打破这种局面,大力发展3个自有品牌成为素士科技的选择。这也是其盈利能力逐年增强的主要原因。

每年过亿元的营销开支,大部分被花在了宣传毛利率更高的自有品牌上,素士科技自有品牌的销售占比亦水涨船高。

2018年到2021年上半年,素士科技通过小米模式获取的营收占比已经由72.86%下降至56.17%。而大力推广的自有品牌,由27.14%攀升至43.83%。

不过,自有品牌营收占比的提升,主要是因为冲牙器、电动剃须刀、电吹风等产品营收占比的提升,而自有品牌电动牙刷收入是下降的。

在“米链”内外,素士的电动牙刷都面临着日趋激烈的竞争。

米链之内,素士科技自有品牌产品与其代工的“米家”产品本身存在竞争。此外,在个护小家电领域,素士也并非是小米的“唯一”。

在小米生态链之内,天津须眉科技有限公司(“须眉”品牌)、无锡青禾小贝科技有限公司(“贝医生”品牌)、杭州乐秀电子科技有限公司(“直白”品牌)同样专注于个护小家电,在产品布局上与素士科技有不同程度的重合。

上述三家公司生产的产品虽然不是小米、米家品牌,但由小米投资,也属于米链企业,可以在小米渠道销售,与素士无形间形成了竞争。

小米生态链的“温室”之外,素士科技面临的竞争可能更激烈。

申港证券研究所2020年数据显示,在线上市场,素士科技电动牙刷的市场占有率仅1.8%。

素士科技主要采用代工方式生产,无自建生产工厂,截至2021年上半年末,员工人数为430人。轻资产模式的同时,也存在质量把控的隐患。在消费者维权平台黑猫投诉上,对于素士科技的投诉也集中在产品质量问题。

在自有品牌方面,产品主要有品牌电动牙刷、冲牙器、电动剃须刀、电吹风等。除了“素士”之外,素士科技2018年面向入门级市场推出了“品敬”品牌,2020年面向高收入人群推出了“AIRFLY”品牌,旨在与素士品牌、米家品牌形成差异化竞争格局。

但是,到2020年, AIRFLY和品敬的营收占比仅0.21%、1.52%。招股书中提到,素士科技已经“不再将品敬品牌作为营销推广的重点”。

素士科技想减少对小米的依赖而“自立”,但电动牙刷行业竞争激烈,自有品牌想发展起来,又谈何容易。