为什么曾经“滴酒不沾”的年轻人开始主动饮酒?

编者按:本文转自观潮新消费(ID:TideSight),作者王吨吨,编辑杜仲,创业邦经授权转载。

酒,尤其是白酒,在中国是一种特殊的符号。

酒文化深深扎根于中国文化土壤中,长期以来,白酒和啤酒代表着中国的酒市场。但近两年,越来越多的预调酒、苏打酒、米酒等非主流低度酒轻歌曼舞地晃入了年轻人的酒杯中。

低度酒品牌,从左到右:MissBerry贝瑞甜心、三得利和乐怡HOROYOI、梅见

图片来源:品牌官方微博

为什么曾经“滴酒不沾”的年轻人开始主动饮酒?这或许和年轻人酒文化观念的转变有着莫大的关系。

很多年轻人不喜欢白酒文化,看到的是其所代表的权力博弈部分,当更多人情世故被摆到了桌面上,涉世未深的他们被放到了“被教育”的一方。

现在越来越多年轻人走向低度酒,是将取悦他人的被动转换为主动取悦自己的安抚,烈酒的推杯换盏也被换成了低度微醺里的闲情自在。复杂的人际关系被剔除,简单的社交空间被接纳。

千杯不倒不再是炫耀的资本,酒饮新消费开启了全民微醺时代。本篇梳理总结了2021年酒饮关键词及2022年行业趋势。

01

2021,小众酒的春天

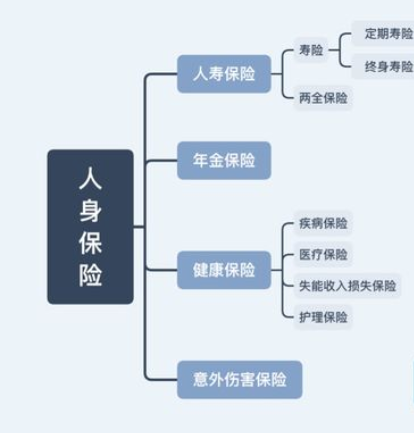

关键词一:白酒年轻化

年轻人不喝白酒了吗?对于白酒行业来说,“如何吸引年轻人群”正成为共同亟待解决的难题。

据相关调查数据显示,90后这一年轻消费群体对白酒的消费情况:21%的90后从不喝酒,64%的90后喝啤酒,仅有5%的90后喝白酒。

18-34岁年轻人白酒饮用障碍

图片来源:益普索2021社媒聆听

据公开数据不完全统计,去年酒类企业融资事件约60起,白酒类只占5起。新酒饮市场一直处于疯狂竞争中,虽然火热,但出圈的白酒品牌并不多,能被大众叫上名的还是江小白、光良、开山白酒、观云等。

作为较早出圈的江小白,从清晰简约的外观设计、有特色的文案、针对年轻一代的定位和营销,带动了一批不喝白酒的年轻人喝起了白酒。除了白酒,江小白拓展了不少SKU ,如梅见、蓑衣米酒等等。

江小白在前,泸州老窖这几年也把IP玩得风生水起。先与钟薛高跨界合作推出了含有52度白酒的“断片”雪糕;与花西子推出了国风联名定制礼盒;跨界奶茶,与茶百道合作“醉步上道”饮品;还积极与艺术、音乐、文创、影视等领域的IP展开联动等等。

值得注意的是,1月10日,工信部发布《关于加快现代轻工产业体系建设的指导意见(征求意见稿)》提出,针对年轻消费群体、国外消费群体发展多样化、时尚化、个性化、低度化白酒产品。这也是国家部委首提白酒年轻化和国际化。

关键词二:微醺世代

如今,“喝醉”早已不是当代年轻人对酒的追求。在这些外表稳如老狗实则内心百转千回的敏感星人眼里,酒代表的是时尚、是潮流,更是健康、文化、生活理念。

到底什么样的酒饮能代表Z世代?最新给出答案的是酒精度数在0.5%-12%之间,以果酒、预调酒、苏打酒、米酒为主要品类的低度酒。

2019-2021年是低度酒赛道的爆发期。从资本市场来看,2019年起,低度酒赛道开始走上快速道;2020年年中开始,资本层面的密集布局催熟了低度酒行业;到了2021年,这个赛道可以说是如日中天。

年轻人迷恋微醺,资本也偏爱低度酒,新低度酒品牌在融资频率和规模方面均有大幅度提速。贝瑞甜心、十点一刻、走岂清酿、空卡、马力吨吨等迅速崛起的新品牌连续获得2-3轮融资。

贝瑞甜心产品

图片来源:贝瑞甜心

低度酒打开市场的核心是“好喝”;低酒精、口味多变、设计个性,是吸引年轻人的卖点;而低度酒的崛起,离不开“悦己”女性消费者的壮大。

CBNData报告中显示,低度酒产品刻意营造的优雅、时尚元素恰好呼应了新女性展现自我品味、享受生活的价值追求,这导致年轻群体中的女性消费人数占据半壁江山,其增速明显高于男性消费者。

全民微醺的时代已来,新消费群带来的文化场变迁,推动低度酒不断壮大。但低度酒面临的问题也显而易见:门槛低、产品同质化严重、渠道供应链不够成熟等等。

开山酒业CEO唐炜曾公开表示,新式酒饮是有机会的品类,但行业天花板相比传统酒类更低,品牌的忠诚度和产品技术壁垒是亟需解决的问题。

关键词三:多元化

酒饮的多元化表现在很多方面,如品类、口味、场景、消费、产地的多元化等等。

《2020年轻人群酒水消费报告》显示,酒水品类多元化是当前发展趋势,其中主流的白酒、葡萄酒的渗透在下降,啤酒、洋酒和果酒的品类渗透在提高。

近一年,酒饮最明显的特征就是口味多元化,低度酒新品牌尤其热衷于缔造多元化的口感。“米客”、“十七光年”是米酒与花果的结合,“悠蜜”主做蓝莓酒,“落饮”专注于国风茶酒,而“知醺”则开发出“酸奶+果酒”的创意组合。

除去口感,不少品牌还试图构建多元化的产品体验。“江湖乖乖”创新了袋装小酒的包装形式,并意外解锁“果酒沙冰式”的新玩法;“狮子歌歌”为旗下产品配上了不同的IP形象,赋予产品某种人格指向;泸州老窖的“桃花醉”则是一款电视剧的定制果酒,从设计、口感到文化形象都有浓重的“仙侠感”等。

各白酒场景下还考虑饮用哪些酒类?

图片来源:益普索

酒天然与就餐、社交挂钩。在年轻人精致生活的推动下,场景化趋势越来越明显。

好比在餐饮场景,甜系花果酒明显不如清凉酸爽的青梅酒有存在感;而在宴会场景,也几乎只有瓶体精致的苏打酒会被部分倡导低酒精的商务宴饮所接纳。酒吧和居家场景也是一样,前者是预调鸡尾酒的天下,后者是花果米酒的主场。

从微醺场景拓展到解压、庆祝、熬夜加班、户外旅游等更加多彩的生活场景,多元化的创新酒饮正在展现其独特魅力。

关键词四:小酒馆

海伦司的成功上市,带火了酒馆生意。紧接着,不少精品咖啡、新茶饮品牌入局,带火“日咖夜酒”——白天售卖咖啡,晚上销售酒饮。

去年8月,Seesaw咖啡在上海一门店推出了“日咖夜酒”的新模式;同一时间,奈雪的茶也在北京开出了酒屋“Bla Bla Bar”,主打轻酒精的鸡尾酒;年底,江小白也联手太合音乐在成都打造了首家概念酒馆等等。

奶茶、咖啡等领域的消费群体同样是酒饮消费力最强的群体。而酒馆盈利高、连锁化低,市场空间大,哪怕是排名第一的海伦司也只占1.1%的市场份额。

但在新咖啡茶饮品牌探索新模式之前,国内不少酒馆就有“日咖夜酒”模式,以及清吧、主打菜品辅以娱乐配套的小酒馆等。

国内不少酒馆实施“日咖夜酒”模式

图片来源:观潮新消费

星巴克很早也看上酒馆生意。2019年4月底,星巴克在上海外滩推出了中国第一家酒坊,几个月后又在北京嘉里中心臻选旗舰店里开设了酒坊BAR MIXATO,并相继扩展到全国各地。

餐饮和酒馆结合更加紧密。海底捞在三里屯开了“Hi捞小酒馆”;就连和府捞面、眉州东坡、喜家德等也开了酒馆,加码“餐+酒”赛道的同时,也试图找到第二增长曲线。

《2021中国小酒馆行业发展研究报告》指出,资本与餐饮行业对小酒馆的关注度空前提升,小酒馆的形态日益多样化,“快餐+小酒馆”的模式目前存在一定的不确定性。随着小酒馆竞争的加剧,部分在产品、服务以及环境等方面缺乏竞争优势的企业将会面临较大压力。

不管怎么说,当年轻人开始在夜间拥抱小酒馆,独属他们的社交场所风愈演愈烈。

关键词五:健康化

年轻人并非不爱喝酒,反而更向往微醺的状态,但不能像白酒以牺牲口感为前提,也不能像啤酒以损害身体为代价。

“保温杯里泡枸杞”是年轻人的养生态度,这些观念也体现在了健康酒饮上。紧跟着无糖低卡的热潮,酒饮企业也不甘落后纷纷推出相关产品,市场正在被主打零糖低卡无麸质的低度酒新品牌占据。

有的酒企通过给产品做减法,打出无糖、无嘌呤等卖点。有的酒企则做加法,通过添加健康成分,打造功能酒饮。

此外,为了迎合年轻人,很多酒供应商还纷纷推出零度啤酒、无酒精鸡尾酒等酒精饮料,越来越多的酒吧也开始提供无酒精和低酒精饮料。

无醇酒饮使得酒饮摆脱酒精的局限,拓展到工作、交通、学习等全新场景,大幅提升产品受众范围。

据国际葡萄酒和烈酒调查机构统计,低酒精和无酒精饮料市场继续增长,到2024年预期消费量将增长31%。新的非酒精替代品涌入市场,并开始撼动酒精饮料行业。

关键词六:高端化

经过一波波洗牌,精酿啤酒在2021年又热了起来。

中国酒业协会秘书长兼啤酒分会理事长何勇将2021年认定为国产啤酒高端化元年,“不仅是啤酒酿造技艺的高端化,更是新时代的高端化消费趋势。”

中国是全球最大的啤酒消费国,但啤酒一直处于较低价位。近年来国内五大啤酒巨头的争夺,已从抢地盘发展到了高端化布局。

2021年5月,华润啤酒推出的高端系列啤酒“醴”,定价为999元/盒(2瓶)。近期的,是青岛啤酒推出的一款叫“一世传奇”的新品,电商平台显示售价为2698元/1.5L*2瓶;百威啤酒上线的一款名为“大师传奇”的虎年限量版啤酒,售价更是高达1588元/瓶。

华润啤酒高端系列啤酒“醴”

图片来源:观潮新消费

高端化,在白酒上体现的更明显。500-800元次高端高价格带成为各大酒企的聚焦点。洋河、古井、酒鬼酒、汾酒早在2-3年前就开始重点布局,今世缘、水井坊等也于2020年-2021年加大对这一价格带的布局。

白酒行业进入品质消费时代,无论是企业端的品牌价值建设、品类培育以及产品结构,还是消费端对不同价格、不同品质的白酒产品需求都有了明显的提升。根据酒业家和Euromonitor的数据显示,经过初步估算,2020年中国高端白酒市场规模达到1179亿元。

《2020-2021中国酱酒产业发展报告》显示,未来十年,在白酒的高端和次高端消费中,酱香酒将占据2/3左右的市场份额。白酒消费升级叠加理性消费崛起,中高产家庭人群将成为高端白酒消费的核心群体。

方正证券指出,次高端价位分化,其内部向更高价位裂变。一方面高端酒提价打开了价格天花板,800元以下成为次高端可以充分发挥的空间;另一方面酒企战略运作更加纯熟,主动提价。

关键词七:头部名酒提价

茅台、五粮液、泸州老窖、舍得、古井贡酒……加入提价的白酒企越来越多。

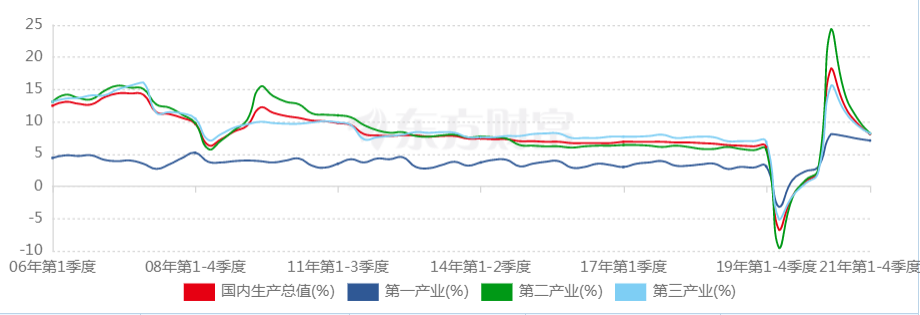

据Wind根据国家统计局的数据统计,2015年、2016年我国白酒产量达到了高峰,超过1000万吨。此后白酒行业产量明显下降,2020年白酒行业产量仅为741万吨,较2016年峰值堪称腰斩。

虽然白酒总销量下降,但随着整体消费能力提升,人们更倾向于优质白酒。

2018年-2020年,贵州茅台的市场份额从13.73%提升至16.26%,五粮液从7.46%提升至9.82%,山西汾酒从1.76%增加至2.4%。

高端酒的价格和其属性可以被列为奢侈品,价格越高,越显得稀缺,也就越受追捧。好比茅台,受工艺和数量的限制,价格调涨10-20%,便可带来稳定的业绩增长。

数据显示,2021年前三季度,A股白酒行业营收达2152亿元,同比增长21.34%,净利润822亿元,同比增长19.36%。其中,有17家公司营收同比都获得了正增长,13家公司增幅超20%;有16家公司净利润同比正增长,11家酒企净利润增速超28%。

名酒作为行业风向标,相继提价有利于打开行业量价空间。

平安证券指出,目前,我国白酒行业处于量减价增的挤压式增长阶段,行业整体需求平稳,消费升级与品牌集中的趋势不改,向优势品种、优势产能、优势产区集中成为新常态,龙头企业和优势名酒将持续分享行业结构性增长红利。

关键词八:“百酒”大战

2015年,国内预调酒市场曾经到达过高峰,RIO仅上半年的销售额就达到16.17亿元,超过2015年全年的9.82亿元。

但从2015年下半年开始,国内预调酒市场从巅峰坠落。大批玩家退出,RIO苦苦坚持的同时,也开始布局气泡水市场。

究其根源,很多消费者被铺天盖地的广告吸引,为了尝鲜而购买,造成市场潜力巨大的假象,很多厂商错误预判了预调酒市场的潜力而跟风布局,造成库存积压的问题。

如今,7年一轮回,伴随着新人群,“百酒”大战又来了。

新酒饮赛道硝烟弥漫,资本相继入局,去年年中曾有投资人感慨,遍地都是低度酒项目。公开数据显示,2021年有29低度酒饮品牌获得了近40轮融资,最大融资金额高达数亿人民币。

比较有意思的是,2021年的投融资事件中,元气森林、江小白、百威都在出手,其中元气森林及挑战者资本投资了观云、酱香白酒品牌肆拾玖坊以及碧山啤酒;而百威则投了MissBerry贝瑞甜心和兰舟。

“百酒大战”主要体现在低度酒上。低度酒的门槛不高,这意味着大多数品牌采用类似的营销方式,瞄准都市青年的小清新文案、多样化口味、多彩包装。在没有头部玩家出现时,难以形成品牌之间的差异性,造成消费者的品牌错乱和审美疲劳。

同时,新晋玩家们除了要面临行业“元老”RIO的打击,文案“巨头”江小白的围堵,还要承受知名酒企茅台、五粮液、泸州老窖等的降维打击。

此外,新酒品牌对于供应链的掌控力极低、销售渠道摊薄利润等。对酒饮来说,最大的门槛本应是工艺和品质,在一个注重沉淀的行业里,时间才是最大的成本,也是赚快钱的人最缺少的财富。

02

讲不完的杯中故事

华兴资本集团董事长包凡曾表示:“酒饮作为一种社交货币和性格符号,在代际文化交替的过程中,需要出现一家可满足多种消费场景和个性化消费需求的巨无霸酒企。”

逐渐成为消费主力的90后、95后们,被形象地称呼为“酒零后”他们已经把饮酒更多的拓展到户外小酌、轻酒吧聚会等新场景,也打开了他们的新社交。

酒饮行业,注定将跑出好几家百亿甚至千亿的公司。

综合来看,2022年酒饮行业将呈以下四大趋势:

1、低度酒市场竞争加剧。赛道看似热闹,但很多品牌只能勉强维持生存。虽然低度酒仍处于“有品类、无品牌”的阶段,但同质化严重加剧了洗牌。供应链、品牌、渠道决定着新品牌的市场份额和所能企及的位置;

2、健康依旧是大趋势。和浓烈的白酒相比,果酒酒精度低,对人体和神经没有强烈的刺激感,且果酒富含糖、酯类、多种维生素及人体必需氨基酸等营养物质。90后、Z世代在酒的消费上,更加理性,喜好也转向低度、低糖、时尚;

3、尝鲜无界,品类、口味更多元化。虽然白酒仍是第一大类,但米酒、洋酒、果酒、葡萄酒、精酿等品类正在不断“抢占”消费者的酒杯;

4、更多元消费场景被挖掘创造。对酒企来说,急需对自身消费场景进行挖掘和塑造,从相对新兴、小众的细分品类走向广泛和高频的大众市场。

5、市场集中,规范发展。啤酒行业从诸雄混战到五强争霸再到现在进一步分化,而白酒行业的分化调整也接近尾声,进入以品牌与品质为核心的价值消费时代,优质酒品仍是好赛道。

对酒来说,仍是产品力为王。酒饮最终要回归到品质,甚至是价值和文化。如果一个品牌无法凭借过硬的产品实力形成用户粘性,最后难免陷入被喜新厌旧的死局。

酒加故事,越喝越有。酒饮江湖中,没有刀光剑影的侠义恩仇,有的只是当下年轻人的浊酒几杯。推杯换盏间,新的故事开启,这一切也都是年轻人自己的选择。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。